Introduction

En contrepoint à une précédente notule dans ces Carnets de Recherches relative aux trafics portuaires sud-africains (Charlier, 2019b), nous nous proposons de donner ici un aperçu des trafics aéroportuaires contemporains de la Nation Arc-en-Ciel. Ici aussi, notre approche sera surtout cartographique et statistique. Contrairement à un récent article consacré aux relations aériennes intérieures sud-africaines et qui portait sur l’offre de transport exprimée en sièges proposés (Charlier & Dobruszkes, 2020), la présente étude va concerner la demande effective de transport, traduite par le nombre de passagers réellement recensés dans les aéroports sud-africains. L’accent sera principalement mis ici aussi sur les trafics aéroportuaires domestiques, mais nous commencerons par montrer leur poids par rapport par rapport aux flux internationaux, qui sont très majoritairement axés sur Johannesbourg (Lamy-Giner, 2017).

Même si cet aéroport domine le système au travers aussi de sa double fonction de hub international et national1, le dispositif aéroportuaire sud-africain est plurinucléaire. Les plates-formes du Cap et de Durban ont aussi une fonction internationale secondaire, reflet de la géographie métropolitaine tripolaire du pays (Baffi et al., 2018) au sein d’un pays recomposé territorialement depuis autour de dix provinces jouissant, pour les trois principales dont il va être question, d’une forte identité (Gervais-Lambony, 1999). À la mi-2019, la population du pays estimée à 58,8 millions d’habitants par Statistics South Africa, dont un peu plus du quart (15,2 millions) dans la province du Gauteng, où se situent la capitale politique et administrative du pays, Pretoria, ainsi que sa principale métropole économique, Johannesbourg. À cette concentration démographique se superpose une polarisation économique plus marquée encore puisque cette province comptait à elle seule pour un peu plus du tiers (35 %) du Produit National Brut. Les provinces du KwaZulu-Natal et du Cap occidental, qui sont respectivement polarisées par Durban et Le Cap, pesaient de leur côté pour 16 % et 14 % supplémentaires au plan économique ainsi que pour 19 % et 13 % au niveau démographique. De manière très synthétique, le reste du pays présente dans les deux cas un net gradient économique et démographique décroissant entre la côte et l’intérieur des terres, ainsi qu’entre l’Est et l’Ouest (Gervais-Lambony, 2013).

Le panorama dressé ci-après est tel qu’il se présentait avant la disruption majeure observée actuellement en raison de la pandémie de la COVID-19 qui a fortement affecté le secteur aérien (Woessner, 2020)2 ainsi que celui du tourisme, dans le monde en général (Jamal & Budke, 2020) et notamment en Afrique du Sud (Rogerson & Rogerson, 2020a). Ses effets considérables sur les trafics aéroportuaires sud-africains actuels et à court terme seront évoqués dans une section finale basée sur les informations les plus récentes disponibles. Auparavant, nous resituerons les trafics sud-africains dans un cadre continental plus général, puis nous présenterons l’architecture du dispositif aéroportuaire national, qui est dominé par les trois plates-formes majeures desservant les trois principaux pôles économiques métropolitains évoqués ci-dessus. Nous distinguerons ensuite entre les trafics internationaux et domestiques, en montrant le glissement qui s’est opéré pour ces derniers des compagnies traditionnelles à réseau et services vers celles à bas tarif, suscitant l’émergence au sein du Gauteng d’un aéroport spécialisé dans l’accueil de ces dernières. La géographie aéroportuaire sud-africaine est conditionnée par les réseaux de ces différentes compagnies et par l’intensité de leur desserte qui seront évoqués dans l’avant-dernière partie de cette contribution.

Une place de choix à l’échelle africaine

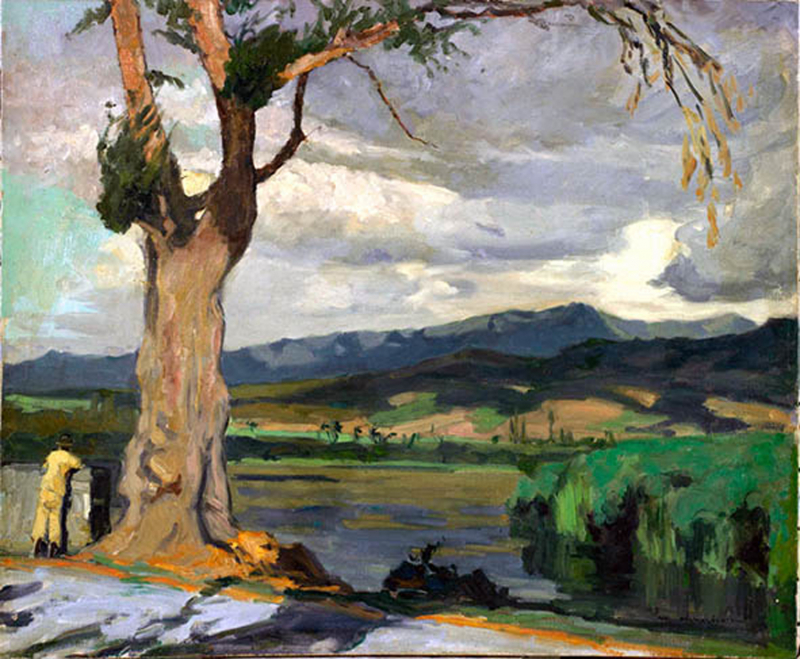

Avant de nous centrer sur le système aéroportuaire sud-africain, il convient de souligner qu’il s’agit du plus puissant et du plus élaboré en Afrique, exception faite du cas très particulier des Îles Canaries et de leur voisine de Madère où les aéroports sont la clé de voûte du dispositif touristique insulaire3. En 2018, six d’entre eux4 dépassaient la barre des 2,5 millions de passagers5 qui est la limite inférieure retenue pour dresser à la figure 1 un panorama d’ensemble des principaux trafics aéroportuaires africains. Au nord du Sahara, s’y ajoutent six autres plates-formes aéroportuaires au trafic de passagers supérieur également à 2,5 millions d’unités en 2018, quatre en Afrique du Nord6 et deux en Égypte7. Dans les deux cas, les trafics sont fortement amplifiés par les flux touristiques vers ou depuis l’Europe ainsi que par les déplacements affinitaires (ou VFF, pour Visit Family and Friends) et procèdent plus ou moins majoritairement d’une logique extracontinentale. Au sud du Sahara, où ce biais est moindre, le tissu aéroportuaire est bien moins fourni en plates-formes d’une taille significative, même si elles y sont relativement nombreuses, avec au moins une par capitale nationale et souvent plusieurs dans les grands pays (Scotti et al., 2018). Globalement, les échanges aériens africains restent modestes, mais ils sont en plus forte croissance que la moyenne générale (Lubbe & Shornikova, 2018) et ce continent a même été présenté comme la « dernière frontière » du transport aérien mondial (Pirie, 2014).

Figure 1 : Le trafic des passagers des principaux aéroports africains en 2018

Au sud du Sahara, outre Maurice (MRU) dans l’océan Indien8, douze aéroports importants se dégagent sur le continent, cinq en Afrique occidentale9, quatre du côté oriental10 et trois en Afrique du Sud où ressortent les trois plates-formes qui dominent le système aéroportuaire sud-africain. Il s’agit de Johannesbourg (JNB), avec 21,2 millions de passagers en 2018, du Cap (CPT), avec 10,8 millions d’unités, et de Durban (DUR), avec 5,9 millions d’unités11. L’aéroport de la principale métropole économique de l’Afrique du Sud est, assez nettement et de longue date, le premier du continent au niveau des passagers comme d’ailleurs du fret. Il ne sera question dans la suite que du trafic des passagers, mais Johannesbourg revendique aussi la première place continentale pour celui du fret, dont une géographie précise reste à dresser. Pour 2018, il était fait état d’un trafic total de fret de 425 000 tonnes à Johannesbourg, contre 343 000 tonnes à Nairobi, 323 000 tonnes au Caire, 260 000 tonnes à Addis Abeba et 232 000 tonnes à Lagos ; dans tous les cas, il s’agit de grands aéroports pour le trafic international des passagers, auquel se superpose un trafic de fret significatif (en soute des avions passagers mais aussi à bord d’avions cargo purs). Nulle part ailleurs en Afrique, le trafic de fret avionné n’excédait les 100 000 tonnes annuelles, y compris au Cap et à Durban ; avec quelques dizaines de milliers de tonnes d’un côté et une douzaine de milliers de l’autre, ces aéroports ne rivalisent donc pas significativement dans ce domaine avec la principale plate-forme nationale.

À l’échelle mondiale, l’importance de Johannesbourg est cependant toute relative par rapport aux grands aéroports des autres continents, ce qui reflète la modestie globale des trafics aériens africains, même là où ils sont amplifiés par le tourisme. Pour rester dans les limites d’une comparaison significative, nous relèverons ainsi que les deux plates-formes de Guarulharos et de Congonhas formant le principal pôle aéroportuaire sud-américain, celui de Sao Paulo, dépassaient l’une et l’autre celle du principal aéroport de Johannesbourg et affichaient un trafic cumulé de 65 millions de passagers en 2018. Certes, le principal aéroport sud-africain fait lui aussi partie d’un système aéroportuaire métropolitain bicéphale, mais le second élément composant celui-ci, la plate-forme de Lanseria, n’a vu passer que 2 millions de passagers cette année-là, portant le total métropolitain en question à seulement 23,2 millions de passagers.

Au sein des vingt-cinq aéroports africains au trafic de passagers supérieur à 2,5 millions d’unités en 2018 évoqués ci-dessus, plusieurs sont le hub opérationnel et la base technique de compagnies nationales à réseau12. En Afrique du Nord, c’est le cas pour Casablanca et la Royal Air Maroc, Alger et Air Algérie, Tunis et Tunisair, mais pour des trafics très moyens à l’échelle mondiale. Bien plus développées sont les opérations d’Egyptair au Caire, d’Ethiopian Airways à Addis-Abeba et de Kenyan Airways à Nairobi, alors qu’aucun acteur international significatif ne se dégage ailleurs. Le rayonnement international de la South African Airways (SAA) et son poids domestique pourraient être logiquement avancés dans le cas de Johannesbourg ; cette explication n’est cependant que partielle car le marché international sud-africain comme le marché domestique sont très ouverts et aussi parce que la compagnie porte-étendard nationale (flag carrier) rencontre dans les deux cas une concurrence externe et interne de plus en plus forte. Nous reviendrons plus loin sur le marché domestique, mais notons dès ici qu’au niveau des vols internationaux la compagnie nationale sud-africaine est désormais largement minoritaire sur l’Europe13 et que les grandes compagnies basées en Asie occidentale « détournent » aussi de gros trafics européens ou asiatiques sur leurs hubs déportés (Pirie, 2018). Réduite à un réseau intercontinental plutôt squelettique, la South African Airways est par contre restée forte sur les relations internationales au sud du Sahara, sur lesquelles elle s’est redéployée avec un relatif succès face à des compagnies nationales bien moins puissantes qu’elle ou carrément absentes du marché (Pirie, 2006). En dépit de ce redéploiement stratégique, le transporteur national sud-africain connaît depuis des années de grosses difficultés financières principalement liées à une mauvaise gouvernance et à des choix stratégiques contestables (Krindler, 2016 ; Mhulanga, 2017)14 et elle a dû cesser ses opérations au printemps 2020 quand la pandémie de la COVID-19 a rendu insolubles ses problèmes antérieurs. La reprise éventuelle de ses activités en fin d’année, sur une base plus modeste, sera évoquée in fine.

Un système aéroportuaire national dominé par trois plates‑formes métropolitaines

Dominante à l’échelle continentale, la principale plate-forme de Johannesbourg15 l’est aussi au plan national. Les données sud-africaines dont il va être question dans la suite portent sur 2019 pour les plus récentes, alors qu’elles ne l’étaient pas encore complètement à l’échelle africaine pour élaborer la carte précédente. Elles proviennent principalement du site internet de la compagnie publique ACSA (Airport Company South Africa) ; créée en 1993, celle-ci contrôle les trois plus grands aéroports du pays, ainsi que trois de ses quatre aéroports moyens et trois de ses nombreux terrains secondaires. Comme déjà indiqué plus haut, les trois principaux aéroports en question sont ceux de Johannesbourg ORT (JNB), Le Cap (CPT) et Durban (DUR) ; seul le premier peut être considéré comme un véritable nœud de correspondances (internationales et nationales), même si quelques connections régionales sont aussi offertes via les deux autres. Les trois aéroports moyens sous la tutelle de l’ACSA sont Port Elizabeth (PLZ), East London (ELS) et George (GRJ) ; l’Afrique du Sud compte un quatrième aéroport moyen avec la seconde plate-forme métropolitaine de Johannesbourg, Lanseria (HLA), qui est gérée depuis 1991 par un opérateur privé dans le cadre d’une ouverture du secteur à de tels acteurs (celle-ci s’est arrêtée là, à l’exception d’une prise de participation de 20 % d’Aeroporti de Roma dans l’ACSA entre 1998 et 2005), alors qu’il s’agit d’une tendance lourde dans le monde aéroportuaire mondial (Graham, 2020).

Les trois plates-formes secondaires relevant de l’ACSA sont Bloemfontein (BFN), Kimberley (KIM) et Upington (UTN) ; ce dernier est le plus petit des aéroports individualisés aux figures 2 et 3, avec à peine plus de 50 000 passagers en 2019. Les autres plates-formes secondaires sont en général gérées localement et il n’existe pas de bonnes statistiques à leur propos. Il s’agit principalement de Nelspruit (MQP), Hoedspruit (HDS), Pietermaritzburg (PZB), Richards Bay (RCB), Skukuza (SZK) et Umtata (UTN), dont le trafic se situe entre celui des deux plus petits aéroports secondaires de l’ACSA. Les terrains aux trafics plus mineurs encore seraient de simples têtes d’épingle sur nos figures et ils n’y ont donc pas été représentés. Parmi ceux-ci, il y a les aéroports de Margate et de Plettenberg Bay, historiquement desservis par la compagnie privée de troisième niveau CemAir, qui a dû suspendre ses opérations entre décembre 2018 et novembre 2019 (Charlier & Dobruszkes, 2020).

Ainsi qu’il apparaît au tableau 1, qui se limite aux trois premières plates-formes nationales (faute de données exhaustives dans le passé pour certaines autres, dont Lanseria), le secteur aérien a connu une forte croissance au début du 21e siècle, au départ de chiffres qui étaient déjà appréciables auparavant. Sur les quinze années considérées, le trafic du premier aéroport du pays et du continent a progressé de 48,9 % (à près de 21,7 millions de passagers) contre 75,4 % au Cap (à 10,9 millions d’unités) et même 95,1 % à Durban (à près de 6,3 millions d’unités). Il ne faut pas voir dans ce dernier pourcentage l’effet de la mise en service, à l’occasion de la coupe du monde de football 2010, d’un nouvel aéroport au nord de Durban (Hansmann, 2019), puisque le trafic n’y a guère varié entre 2009 et 2014 ; ce n’est que plus récemment qu’il y a augmenté significativement, essentiellement en lien avec l’essor des transporteurs à bas tarif qui sera évoqué plus loin16. Le nouvel aéroport de Durban est un exemple des mégaprojets ayant la faveur des pouvoirs publics sud-africains catalyseurs d’un supposé développement régional, au temps de l’Apartheid comme depuis son abolition (Reboredo, 2019) ; une autre plate-forme exurbanisée de ce type était initialement prévue dans le cadre du projet multisectoriel de Coega, près de Port Elizabeth17, mais elle ne semble plus faire partie des priorités du pouvoir (Charlier, 2019a). Un autre de ces mégaprojets sud-africains controversés concerne pour partie l’aéroport principal de Johannesbourg, avec le Gautrain, qui est une sorte de RER rapide à la tarification très supérieure à celle des trains classiques de banlieue (Thomas, 2013). Il a été mis partiellement en service en 2010 et relie depuis lors l’aéroport au nouveau centre des affaires de Sandton en périphérie de Johannesbourg, ainsi qu’au centre historique de cette ville depuis 2012 ; par correspondance à Malboro, Pretoria est également commodément accessible depuis 2010 via la branche principale de ce nouveau système ferroviaire régional.

Tableau 1 : Évolution du trafic des passagers des trois principaux aéroports sud‑africains (en milliers de passagers embarqués et débarqués)

|

Johannesbourg |

Le Cap |

Durban |

|

|

2004 (1) |

14 555 |

6 215 |

3 209 (3) |

|

2009 (1) |

17 596 |

7 810 |

4 403 (3) |

|

2014 (2) |

19 135 |

8 756 |

4 525 (4) |

|

2019 (2) |

21 666 |

10 903 |

6 262(4) |

(1) Année fiscale (2) Année calendaire (3) Ancien aéroport proche du centre-ville (4) Nouvel aéroport King Shaka (exurbanisé)

Élaboration inédite de l’auteur d’après des chiffres annuels publiés par l’ACSA

(Airport Company South Africa)

Contrairement à ce qui s’observe souvent ailleurs, une certaine déconcentration s’est façonnée par rapport à l’aéroport dominant du système national. Pour partie, elle est due à l’essor des vols internationaux directs vers et depuis les deuxième et troisième grandes plates-formes nationales et aussi à celle des vols intérieurs les reliant directement l’une à l’autre sans correspondance à Johannesbourg. Il s’y ajoute l’essor de l’aéroport moyen voisin de Lanseria, clairement positionné au sein du Gauteng en tant que plate-forme alternative pour les LCCs (Kriel & Walters, 2016). Les 2,1 millions de voyageurs qui y ont été enregistrés en 2019 auraient été imputés pour la plupart au trafic de Johannesbourg ORT si l’aéroport de Lanseria ne s’était pas développé ces dernières années au départ de chiffres initialement plutôt insignifiants (160 000 unités en 2003). Dans les pays du Nord, il existe une littérature abondante sur l’essor d’aéroports secondaires (qui étaient parfois militaires) à l’ombre des grands aéroports historiques. Souvent plus éloignés du centre-ville et moins bien desservis par les transports en commun, ils compensent ce double handicap par les tarifs inférieurs généralement affichés par les compagnies qui y opèrent. À Paris, la plate-forme de Beauvais (située en fait en Picardie) s’oppose ainsi à celles de Roissy et d’Orly, même si les passagers des compagnies à bas tarifs desservant ces deux aéroports franciliens sont en définitive plus nombreux en valeur absolue ; c’est d’ailleurs aussi le cas au Gauteng, où on peut estimer à un peu plus de 6 millions le nombre de passagers des LCCs embarqués sur la plate-forme principale, contre un peu plus de 2 millions à Lanseria. Cet aéroport métropolitain alternatif étant le seul de ce type en Afrique du Sud (et même en Afrique), on n’observe pas dans ce pays de vols « de nulle part à nulle part » (c’est-à-dire entre aéroports secondaires spécialisés pour les LCCs) comme c’est le cas dans les pays développés18 ; la construction d’un aéroport secondaire dans la grande banlieue septentrionale du Cap a été récemment envisagée (Zietsman et Vanderschuren, 2014) et de tels vols entre plates-formes métropolitaines alternatives pourraient exister en Afrique du Sud si Lanseria venait un jour à être relié en direct à ce nouvel aéroport.

Les évolutions observées pour les autres aéroports moyens sud-africains ne mettent par contre pas en évidence une déconcentration des trafics au sein du système. Certes, la croissance s’est élevée, sur les quinze années considérées au tableau ci-dessus, à 66,8 % à East London (à 0,9 million de passagers), mais elle ne fut que de 47,8 % à George (à 0,8 million d’unités) et d’à peine 36,8 % à Port Elizabeth (à 1,7 million d’unités). À l’ombre de ces sept aéroports majeurs et moyens, il y a encore une vingtaine de terrains secondaires, dont neuf apparaissent aussi à la figure 2 ci-dessous parce que leur trafic régulier était supérieur, en 2019, à 50 000 passagers (soit la limite inférieure qui a été retenue pour la dresser). Trois d’entre eux sont gérés aussi par l’ACSA (Bloemfontein, Kimberley et Upington) et les six autres ne le sont pas (Nelspruit, Hoedspruit, Pietermaritzburg, Richards Bay, Skukuza et Umtata)19. Outre la modestie de leur trafic (seul le premier des neuf dépasse les 250 000 passagers annuels), ils ont pour point commun de ne pas connaître de trafic international (sauf Nelspruit qui accueille quelques vols vers et depuis Maputo au Mozambique voisin). Mais ils ne sont pas les seuls en Afrique du Sud à n’avoir qu’une fonction nationale, puisque c’est aussi le cas des quatre aéroports moyens identifiés plus haut (sauf Lanseria, qui affiche aussi quelques milliers de passagers internationaux en lien avec des vols de fin de semaine sur Zanzibar).

Dans le cas de Lanseria, l’absence presque totale de vols internationaux s’explique par la politique des compagnies sud-africaines et étrangères consistant à concentrer ces vols sur la principale plate-forme du système aéroportuaire métropolitain, pour y bénéficier de correspondances sur les vols intérieurs bien plus nombreux et bien plus diversifiés géographiquement que pour l’aéroport secondaire. S’agissant de George, l’explication tient au fait que cette plate-forme est surtout axée sur la desserte touristique nationale de la partie centrale de la Garden Route20 ; c’est en particulier la principale porte d’accès aérien du haut-lieu du tourisme intérieur qu’est Kyshna, aux atouts climatiques et paysagers renommés, renforcés par son cadre résidentiel quelque peu exclusif (Rogerson & Rogerson, 2019). Enfin, dans le cas de Port Elizabeth et de East London, l’absence totale de vols internationaux réguliers, même limités aux pays voisins, témoigne bien du niveau simplement moyen de ces deux agglomérations. Dans tous les cas, qu’il s’agisse des aéroports moyens ou secondaires mentionnés ci-dessous, il faut aussi tenir compte des longueurs de piste qui excluent les vols long-courriers, à l’exception curieuse d’Upington qui renvoie à la période de l’Apartheid quand cette plate-forme fit temporairement office d’escale technique pour certains vols long-courriers de la South African Airways ne pouvant décoller de Johannesbourg avec un plein complet de carburant en raison de l’altitude de cet aéroport (Pirie, 1990).

Figure 2 : Les trafics aéroportuaires totaux sud-africains en 2019

Ainsi qu’il apparaît aussi au tableau 2, seules les trois plates-formes aéroportuaires majeures de l’Afrique du Sud intervenaient significativement au niveau du trafic international des passagers ; amplifiée par ce trafic international, l’importance économique de ces trois piliers fondamentaux du dispositif aéroportuaire du pays n’est plus à démonter, ainsi que leur effet multiplicateur dans l’économie locale et nationale (Luke & Walters, 2010). Au total, le trafic international comptait pour un peu plus de 13,4 millions d’unités en 2019, soit 29,5 % du total général national. Il avait cependant un relief très différent d’un grand aéroport à l’autre, avec 48,2 % à Johannesbourg ORT (10,5 millions de passagers internationaux), 23,3 % au Cap (2,5 millions d’unités) et seulement 6,7 % à Durban (un peu plus de 0,4 million) où, en quelque sorte, ce trafic ne parvient pas à décoller malgré l’existence d’un outil moderne de qualité. Pire, il y plafonne ces dernières années dans les statistiques de l’ACSA, mais l’observation vaut aussi pour Johannesbourg où il est même en léger déclin (absolu et plus encore relatif). Dans le cas du Cap, où le tourisme international prospère (Rogerson & Rogerson, 2019), les données officielles mettent par contre en évidence une augmentation de quelque 19,1 % des passagers internationaux sur les trois dernières années ; celle-ci témoigne de la multiplication des vols directs à longue distance court-circuitant le hub de Johannesbourg (du moins pour les compagnies étrangères, puisque la South African Airways a abandonné en 2012 son vol quotidien direct entre Le Cap et Londres).

Tableau 2 : Le trafic total des principaux aéroports sud-africains en 2019 (en milliers de passagers embarqués et débarqués)

|

Passagers internationaux |

Passagers domestiques |

Total des passagers |

|

|

JNB - Jo’bourg ORT |

10 452 |

11 214 |

21 666 |

|

CPT - Le Cap |

2 536 |

8 367 |

10 903 |

|

DUR - Durban |

417 |

5 845 |

6 262 |

|

HLA - Lanseria |

25 |

2 075 |

2 100 |

|

PLZ - Port Elizabeth |

0 |

1 735 |

1 735 |

|

ELS - East London |

0 |

929 |

929 |

|

GRJ - George |

0 |

841 |

841 |

|

Autres ACSA |

0 |

579 |

579 |

|

Autres non ACSA |

18 |

528 |

546 |

|

Total général |

13 448 |

32 113 |

45 561 |

Élaboration inédite de l’auteur d’après des chiffres publiés par l’ACSA

(Airport Company South Africa) et par l’aéroport de Lanseria.

Pour le trafic domestique, le classement des aéroports reste identique à celui relevé plus haut pour le trafic total, mais la domination de Johannesbourg et, subsidiairement, du Cap est moins écrasante une fois décomptés les trafics internationaux précités. Le sous-total national pour ces opérations intérieures s’élevait à 32,1 millions de passagers en 2019, soit un peu plus de 16 millions de voyageurs puisque lesdits passagers sont pris en double compte au plan statistique, une première fois au départ et une seconde à l’arrivée. La délicate question relative à la façon de compter les passagers en transit ne se pose pas ici, car il n’y a pratiquement pas de vols intérieurs avec escale (à l’exception notable d’un vol quotidien du Cap à Durban avec escale à Port Elizabeth dont le cas particulier sera évoqué plus loin). Le chiffre de 16 millions de passagers intérieurs annuels peut impressionner, mais il doit aussi être mis en rapport avec la population du pays, qui s’élevait à 58,8 millions d’habitants à la mi-2019 selon Statistics South Africa. La classe moyenne qui émerge en Afrique du Sud est encore donc loin d’avoir une forte mobilité aérienne, comme elle peut être observée dans nombre de pays développés ou en transition de grande taille où le transport aérien est une option pertinente au niveau des déplacements interurbains. L’essor spectaculaire des compagnies à bas tarifs qui va maintenant être mis en évidence a cependant contribué à modifier la donne en démocratisant significativement, là aussi, le transport aérien et en permettant à un plus grand nombre d’y accéder21. Au sein de cette classe moyenne, les noirs, qui sont souvent présentés comme l’avenir du pays, sont de plus en plus nombreux22 (Gervais-Lambony, 2017). Une étude récente (Mhlanga, 2019) a montré que c’est principalement au niveau de la clientèle noire que la mobilité aérienne a le plus progressé, surtout au niveau des LCCs ; le nom retenu pour l’une d’entre elles (Kulula) est d’ailleurs très significatif puisqu’il signifie « c’est simple » dans les deux principales langues de la fraction majoritaire de la population sud-africaine (Xhosa et Zulu).

Les trafics aéroportuaires domestiques sont dominés par le pôle de Johannesbourg, avec 11,2 millions de passagers en 2019 pour sa plate-forme principale et 2,1 millions d’unités supplémentaires pour la plate-forme secondaire de Lanseria. À ce total métropolitain de 13,3 millions de passagers pour le bipôle aéroportuaire du Gauteng s’opposent les 8,4 millions d’unités enregistrées au Cap ; par comparaison au précédent, le chiffre ne manquera pas de surprendre par son ampleur, qui est un bon indicateur de la puissance économique capétonienne et, comme déjà signalé, du relief important de sa fonction touristique23. Le chiffre de 5,8 millions de passagers observé pour Durban est également supérieur à ce qu’augurerait une corrélation directe avec la population de l’aire métropolitaine correspondante. Pour les autres municipalités métropolitaines, le trafic observé est par contre plutôt inférieur à ce qu’une proportionnalité par rapport à leur population laisserait augurer, avec 1,7 million de passagers domestiques à Port Elizabeth, 0,9 million à East London et à peine 350 000 à Bloemfontein ; vu sa relative proximité du Gauteng, ce dernier aéroport souffre clairement d’un effet d’ombre de la part des deux plates-formes de cette province voisine.

Un marché domestique désormais dominé par les compagnies à bas tarifs

Dans notre récente publication relative aux trafics intérieurs sud-africains (Charlier & Dobruszkes, 2020), nous avons montré, au travers de données relatives à l’offre en sièges, combien l’essor de ces opérations domestiques avait été important. Au travers de données de l’OAG, nous avions alors pu remonter jusqu’en 1999 et une comparaison des capacités offertes de cinq en cinq ans nous avait permis de mettre en évidence leur forte croissance d’ensemble mais aussi la révolution interne observée au niveau des principaux acteurs. En l’espace des vingt années alors considérées, une augmentation globale de 82,5 % de l’offre domestique a pu être observée, avec un rythme très soutenu d’une période quinquennale à l’autre. Mais c’est surtout l’irruption des compagnies à bas tarifs qui frappe particulièrement, ainsi qu’il apparaît au tableau 324. Celui-ci montre une totale inversion des rapports de force entre celles-ci et les transporteurs classiques aux tarifs moyens plus élevés mais qui offrent des prestations à bord et au sol plus complètes (ainsi que, sur les lignes principales, une classe affaires absente chez leurs concurrents d’un nouveau genre). Le phénomène, qui est de portée mondiale (Woessner, 2020), n’est pas propre à l’Afrique du Sud, mais il s’observe aussi ailleurs en Afrique. Il y concerne cependant plus les pays au nord du Sahara, qui sont au contact de l’Europe où les LCCs se sont fortement développés (Schlumberger & Neiva, 2018), que l’Afrique intertropicale où les marchés sont souvent très étroits et où les pouvoirs d’achat moyens des populations sont très inférieurs à ceux observés en Afrique du Sud.

Tableau 3 : La mutation structurelle de l’offre de transport aérien domestique en Afrique du Sud (1999‑2009)

|

Compagnies à réseau (FSNCs) |

Compagnies régionales |

Compagnies à bas tarifs (LCCs) |

Ensemble des compagnies |

|

|

Janvier 1999 |

63,6 % |

18,1 % |

18,3 % |

100,0 % |

|

Janvier 2004 |

63,5 % |

17,8 % |

18,7 % |

100,0 % |

|

Janvier 2009 |

45,2 % |

16,7 % |

38,1 % |

100,0 % |

|

Janvier 2014 |

41,5 % |

17,9 % |

40,6 % |

100,0 % |

|

Janvier 2019 |

26,0 % |

12,4 % |

61,6 % |

100,0 % |

Élaboration inédite de l’auteur d’après des chiffres tirés de Charlier & Dobruszkes (2020) et présentés ici de manière plus synthétique.

La chronique de cette révolution a été faite ailleurs (Luke & Walters, 2013 ; Mhlanga & Steyn, 2016) et nous nous limiterons ici à en rappeler quelques éléments marquants. Au premier rang de ceux-ci vient l’explosion des trafics des compagnies à bas tarifs25, dont les capacités offertes ont plus que sextuplé dans le même temps que leur part de marché passait en vingt ans de 18,3 % à 61,6 %. Inversement, les deux compagnies à services et réseau se disputant le haut du marché26 ont vu leur capacité combinée réduite de 25,4 %, suscitant l’effondrement de leur part de marché de 63,6 % à 26 %. Entre ces deux extrêmes, il y a le cas des compagnies régionales, dont les deux principales27 qui en suppléant la compagnie nationale sur toute une série de lignes secondaires (dont plusieurs abandonnées par ce dernier) ont augmenté leur capacité combinée de 25,1 %, mais ceci n’a pas empêché leur part de marché globale de baisser de 18,1 % à 12,4 % en l’espace des vingt années considérées.

D’un aéroport à l’autre, la composition du trafic domestique varie fortement entre passagers des FSNCs, des affiliés régionaux de la South African Airways (qui n’alimentent que les lignes nationales et internationales de celle-ci) et des LCCs. Deux cas extrêmes peuvent être observés à la figure 3 : d’une part, il y a la plate-forme de Lanseria où seuls sont présents des LCCs ; d’autre part, il y a tous les aéroports dont le trafic est inférieur à celui de Bloemfontein, qui ne sont desservis que par des appareils régionaux aux marques de la compagnie nationale. Ailleurs, il y a au moins deux types de trafic et au moins deux compagnies, toujours en confrontation directe sur au moins une relation. Sans revenir ici sur le détail de l’analyse réalisée dans notre récente étude sur la question (Charlier & Dobruszkes, 2020), nous noterons que la concurrence était la plus exacerbée sur les deux principaux côtés du triangle d’or sud-africain, correspondant aux relations radiales Johannesbourg ORT – Le Cap et Johannesbourg ORT – Durban ; dans les deux cas, les lignes étaient dédoublées au départ de Lanseria par les LCCs concernés. Le troisième côté dudit triangle, la transversale unissant Le Cap et Durban, était aussi caractérisé par une offre diversifiée mais moins importante, avec un absent de marque, la South African Airways ; celle-ci a renoncé il y a quelque temps à la desservir en propre, en échange d’un renforcement des vols de sa filiale Mango, forçant au déclassement une partie de sa clientèle d’affaires dans le même temps qu’une autre partie se reportait sans doute sur les vols de sa concurrente British Airways/Comair. Une troisième radiale, celle unissant Johannesbourg ORT et Port Elizabeth, est également caractérisée par une forte diversité de l’offre et des fréquences raisonnablement élevées ; aucun vol n’est cependant proposé, entre Port Elizabeth et Lanseria, par n’importe quelle LCC que ce soit.

Figure 3 : Les trafics aéroportuaires domestiques sud-africains en 2019

C’est pour les trois principales plates-formes du pays que s’observait la plus grande diversité de l’offre, au niveau des FSNCs comme des LCCs. Le tableau 4 y présente les parts de marché correspondantes des différents acteurs en 2019, ainsi qu’à Lanseria où les LCCs règnent sans partage. Les vols assurés par les deux affiliés régionaux de la South African Airways y ont été regroupés en une seule entrée dans ce tableau car il n’était pas possible de les séparer, et cette catégorie a été assimilée à la famille des FSNCs au sens large. Sans surprise, la part de ceux-ci est la plus élevée dans le hub principal du pays où ces compagnies suscitent près de la moitié du trafic des passagers, contre un tiers au Cap et un quart à Durban, avec dans tous les cas une domination de British Airways/Comair par rapport à la South African Airways et avec aussi une proportion décroissante pour les vols de deuxième et troisième niveaux assurés par SA Express et Airlink pour le compte de cette dernière. Mais les LCCs dominent partout, même sur la principale plate-forme du Gauteng, pour aller jusqu’à 100 % du trafic de Lanseria. Nationalement, ils font pratiquement jeu égal28 mais leurs parts de marché varient assez largement d’une plate-forme à l’autre en fonction des spécificités de leurs réseaux respectifs.

Tableau 4 : Les parts de marché des diverses compagnies dans le trafic domestique des principaux aéroports sud‑africains en 2019

|

Jo’bourg ORT |

Cape Town |

Durban |

Lanseria |

|

|

FSNCs |

45,6 % |

33,9 % |

28,4 % |

0,0 % |

|

British Airways |

18,5% |

16,9% |

18,2% |

0,0% |

|

South African Airways |

14,7% |

11,2% |

7,7% |

0,0% |

|

Affiliés régionaux SAA |

12,4 % |

5,8 % |

2,5 % |

0,0 % |

|

LCCs |

54,6 % |

66,1 % |

71,6 % |

100,0 % |

|

Kulula |

14,1 % |

23,9 % |

16,2 % |

14,7 % |

|

Mango |

22,8 % |

22,4 % |

33,0 % |

28,0 % |

|

FlySafair |

17,7 % |

19,8 % |

22,0 % |

57,3 % |

|

Total général |

100,0 % |

100,0 % |

100,0 % |

100,0 % |

Élaboration inédite de l’auteur d’après des chiffres tirés de Charlier & Dobruszkes (2020) et présentés ici de manière plus détaillée.

S’agissant des autres plates-formes du pays, celle de Port Elizabeth est originale en ce sens que la part d’ensemble des compagnies à réseau y était supérieure à celle observée à Johannesbourg ORT, avec un total de 53,4 %, dont 36,3 % pour British Airways/Comair, 7,8 % pour les vols effectués en propre par la South African Airways et 9,3 % supplémentaires pour ses affiliés régionaux. Inversement, la part des compagnies à bas tarifs y était inférieure à la situation observée ci-dessus, avec juste 46,6 %, dont 27,5 % pour FlySafair et 19,1 % pour Mango ; Kulula était même absente ici, ce qui peut s’expliquer par le surdéveloppement de l’offre locale de sa compagnie sœur British Airways au sein du groupe Comair, y compris sur les lignes côtières sur Le Cap et Durban29. Parmi les autres aéroports moyens, East London présentait l’originalité inverse de ne pas être desservie, au niveau des FNSCs, par British Airways et George celle de ne l’être ni par cette dernière ni par la South African Airways en propre. Après Lanseria, c’est ici qu’on notait la présence proportionnellement la plus marquée des LCCs, avec respectivement 77,1 % et 83,3 %. Enfin, les deux affiliés régionaux de la South African Airways étaient les seuls à desservir les différents aéroports secondaires sud-africains, sauf Bloemfontein où la LCC Mango revendique une modeste part de marché30 (21,6 %).

De la géographie des trafics aéroportuaires à celle des réseaux aériens

La configuration des réseaux des différentes compagnies est assez complexe, car à côté des lignes majeures précitées où les cinq principaux acteurs s’efforcent d’être, il n’y a pas de place, en termes de capacité à remplir chacune des avions de la taille des Boeing 737, pour l’ensemble de ceux-ci sur les radiales vers East London ou George, ou sur les diverses transversales côtières en dehors de la plus importante, Durban-Le Cap. Les fréquences sont également un élément important de l’équation ; à ce niveau, FlySafair se démarque des deux autres LCCs par une stratégie de fréquences en général plus basses, qui lui permet, à flotte égale, d’assurer un nombre supérieur de lignes secondaires et d’être alors sur certaines en situation de quasi-monopole au niveau des LCCs ; c’est en particulier le cas sur les lignes côtières, pratiquement délaissées par les deux autres LCCs (Charlier & Dobruszkes, 2020, où est présenté une cartographie détaillée des réseaux desservis par les différents acteurs sud-africains).

Une comparaison des figures 4 et 5 montre que, globalement, les LCCs sud-africains reliaient, à la mi-2019, un nombre de paires d’aéroports nationaux nettement supérieur (quinze, dont deux fois en dédoublement sur JNB et HLA)31 à celui des paires qui demeurent unies en direct par les deux grands FSNCs (sept). Cependant, ces dernières paires constituent l’ossature du réseau aérien national ; elles unissent en particulier Johannesbourg aux quatre municipalités métropolitaines littorales. Sur ces lignes sur lesquelles une classe affaires était toujours proposée, South African Airways et British Airways/Comair étaient en concurrence pour la desserte radiale du Cap, de Durban et de Port Elizabeth, mais la première opérait seule sur East London. Inversement, la seconde se retrouvait seule sur le plus long côté du triangle d’or sud-africain, l’axe Le Cap-Durban (avec quatre services quotidiens directs dans chaque sens, plus un aller-retour avec escale à Port Elizabeth), qui est a priori bien plus lucratif que la ligne Johannesbourg-East London que British Airways/Comair ne contestait pas à South African Airways.

Limitées aux relations intérieures, ces deux cartes ne montrent pas que certaines compagnies débordent plus ou moins largement des frontières sud-africaines. Pour la South African Airways, c’était même l’essentiel de son fonds de commerce, avec des lignes intercontinentales et vers le reste de l’Afrique sub-saharienne (Pirie, 2006). C’était aussi le cas de ses deux affiliés régionaux qui complètent son offre en desservant des lignes sur certaines destinations secondaires des pays voisins (ainsi que depuis Le Cap sur la Namibie). Parmi les autres acteurs, British Airways/Comair a pu obtenir des droits de trafic sur certaines de ces destinations proches (Windhoek, Livingstone, Victoria Falls et Harare), ainsi que sur Maurice. Des vols de mi-journée étaient alors organisés depuis et vers le hub du Gauteng, à la fois dans le cadre de trafics de point à point et en correspondance avec les services intercontinentaux du transporteur britannique ainsi qu’avec les opérations domestiques de sa franchise sud-africaine. En situation pré-COVID 19 toujours, les LCCs sud-africaines ne débordaient par contre pas des frontières du pays, à l’exception très marginale de quelques vols de fin de semaine de Mango sur Zanzibar depuis et vers les deux aéroports du Gauteng.

Figure 4 : Les dessertes domestiques sud‑africaines assurées par des LCCs en été 2019

Figure 5 : Les dessertes domestiques sud-africaines assurées par les grands FSNC en été 2019

Des requêtes pour des réservations fictives que nous avons effectuées une quinzaine de jours auparavant pour la date du 30 août 201932 ont mis en évidence, pour l’ensemble des lignes des figures 4 et 5 ci-dessus, un total de 170 vols aller-retour assurés en 24 heures, dont 108 pour les trois LCCs (38 pour Mango, 36 pour FlySafair et 34 pour Kulula). Les 62 autres le furent par des FSNCs, dont 32 par British Airways/Comair et 30 par South African Airways (23 avec un de ses propres appareils et 7 avec des machines d’un de ses affiliés régionaux)33. Nous ne détaillerons ici les résultats que sur l’axe de trafic sur lequel la concurrence est la plus vive entre ces deux compagnies, ainsi qu’entre elles et les LCCs, de même qu’entre ces derniers. Le tableau 5 montre que les usagers potentiels avaient ce jour-là non moins de huit propositions (avec plusieurs fréquences quotidiennes chacune) combinant les cinq transporteurs majeurs et les deux aéroports de départ ou d’arrivée possibles au Gauteng ; ici, le transporteur national sud-africain ne faisait pas appel à un de ses affiliés régionaux pour des vols en heure creuse, alors que c’est le cas ailleurs dans son modeste réseau intérieur, même sur Durban.

Tableau 5 : Le nombre de rotations aériennes aller‑retour assurées le 30‑08‑2019 entre le Gauteng et Le Cap

|

Johannesbourg ORT |

Lanseria |

Total Ganteng |

|

|

FSNCs |

23 |

0 |

23 |

|

British Airways |

12 |

0 |

12 |

|

South African Airways |

11 |

0 |

11 |

|

LCCs |

28 |

14 |

42 |

|

Mango |

9 |

4 |

13 |

|

FlySafair |

12 |

3 |

15 |

|

Kulula |

7 |

7 |

14 |

|

Total général |

51 |

14 |

65 |

Élaboration inédite de l’auteur d’après des requêtes effectuées le 15.08.2019 sur la toile pour des réservations fictives en date du 30.08.2019

Avec un total de 51 rotations quotidiennes, il n’est pas étonnant que la route entre le principal aéroport du Gauteng et le deuxième du pays soit la plus importante en Afrique (avec 3,5 millions de passagers en 2018 d’après l’étude WATS 2019 de l’IATA). L’axe interurbain majeur de l’Afrique du Sud pèse plus lourd encore puisqu’il faut y ajouter les 14 vols quotidiens reliant Lanseria au Cap, portant le total à 65. Les deux FSNCs, qui n’étaient présents que depuis et vers Johannesbourg ORT, étaient sensiblement à égalité et pesaient ensemble pour 35,4 % du nombre de vols sur l’ensemble des deux faisceaux et même pour 41,1 % sur le principal). C’est au niveau des LCCs que la concurrence était la plus vive, avec globalement 42 rotations dont un tiers (14) vers et depuis l’aéroport alternatif de Lanseria et les deux tiers (28) vers et depuis la plate-forme principale du Gauteng. Comme à l’échelle du pays pris dans son ensemble, les trois compagnies sont sensiblement à égalité en nombre total de relations assurées, mais Kulula se distinguait des deux autres en partageant paritairement ses 14 rotations entre les deux aéroports (ce qui peut s’expliquer par l’ancienneté de son implantation à Lanseria où elle a eu plus de temps que les deux autres pour développer son offre et fidéliser sa clientèle).

La disruption de la pandémie de la COVID‑19 et la recomposition du secteur aérien sud‑africain

Il eut été difficile de conclure sans éviter d’évoquer la remise en cause fondamentale des confortables certitudes antérieures qui a résulté de la pandémie de la COVID-19, laquelle n’a bien évidemment pas fait des ravages que dans le secteur aérien et a aussi gravement affecté la large frange de la population sud-africaine non concernée par le transport aérien. Alors que la South African Airways était déjà chancelante, les observateurs incrédules ont assisté là comme ailleurs et dans d’autres domaines, à l’effondrement d’un château de cartes. Celui-ci a été fortement amplifié, peut-être même déclenché par le sévère confinement généralisé décrété en Afrique du Sud à la fin mars 2020, avec une magnitude impossible à imaginer dans un « monde d’avant » au sein d’un pays où le secteur aérien avait acquis un poids économique et social significatif (Njoya & Nikitas, 2020).

Les compagnies aériennes sud-africaines furent parmi les nombreuses victimes de ce choc systémique et le temps viendra plus tard de faire l’historique détaillé de leur mise au sol et de leurs difficultés financières corrélatives. Il suffira d’indiquer ici que non seulement la South African Airways et sa société sœur SA Express ont été parmi les plus lourdement touchées, mais aussi qu’un gros acteur privé comme la Comair avec ses deux marques British Airways (en franchise) et Kulula (en propre) l’a été tout autant. Ce groupe serait en cours de relance avec de nouveaux investisseurs privés et la compagnie nationale pourrait redécoller avant la fin 2020 avec un gros support gouvernemental et l’appui d’autres investisseur privés34 ; par contre, la SA Express sera mise en liquidation si une tentative de la dernière chance de reprise par son personnel, toujours en cours, vient à échouer. La filiale à bas tarifs du transporteur national déchu, Mango, la LCC privée FlySafair et la compagnie régionale Airlink paraissent avoir mieux supporté ces turbulences et elles ont progressivement repris leurs opérations à partir de juin 2020, à une échelle plus réduite au niveau de la couverture géographique du territoire et avec des fréquences inférieures. La dernière nommée, qui opère désormais indépendamment sous ses propres numéros de vol, a récupéré pour compte propre certaines de ses lignes régionales antérieures ; elle s’est aussi implantée sur les relations précédemment exploitées en direct par la South African Airways, dont en particulier la prestigieuse relation entre la principale plate-forme du Gauteng et celle du Cap. Un redémarrage des opérations de la « nouvelle Comair » est annoncé pour le mois de décembre 2020, sous les marques British Airways et Kulula qui seraient conservées mais avec une flotte et des ambitions là aussi plus réduites35.

Avec toutes les précautions d’usage à propos du futur, même proche, en des temps aussi incertains, nous donnons au tableau 6 un aperçu fort spéculatif de ce que pourrait être l’offre aérienne en fin d’année 202036 sur l’axe majeur du pays, Johannesbourg-Le Cap, en distinguant à nouveau entre les deux plates-formes de la métropole du Gauteng. La méthodologie est la même que pour le tableau 5, mais le degré de certitude est moindre et des points d’interrogation demeurent, qui seront peut-être levés au moment où ces lignes paraîtront. Si les choses n’évoluent pas dans les deux derniers mois de l’année, 44 rotations quotidiennes seraient opérées fin 2020 entre Le Cap et les deux plates-formes du Gauteng, soit les deux-tiers de l’offre pré-COVID sur ce faisceau dédoublé. La réduction serait beaucoup plus sensible sur Lanseria (de 14 à 7) que sur la plate-forme principale du Gauteng (de 51 à 37). Il y aurait un opérateur de moins depuis Lanseria (Mango) mais aussi deux de plus sur la relation phare, Airlink (qui offre désormais aussi une classe affaires) et CemAir37 ; par contre, en haut du marché, les deux FSNCs historiques verraient leur offre combinée fortement réduite sur celle-ci (de 23 à seulement 9 rotations à elles deux).

Tableau 6 : Le nombre supposé de rotations aériennes aller‑retour assurées le 30‑12‑2020 entre le Gauteng et Le Cap

|

Johannesbourg ORT |

Lanseria |

Total Ganteng |

|

|

British Airways |

5 |

0 |

5 |

|

South African Airways |

4 |

0 |

4 |

|

Airlink |

8 |

0 |

8 |

|

CemAir |

1 |

0 |

0 |

|

Mango |

3 |

0 |

3 |

|

FlySafair |

12 |

3 |

15 |

|

Kulula |

4 |

4 |

8 |

|

Total général |

37 |

7 |

44 |

Élaboration inédite de l’auteur d’après des requêtes effectuées le 31.10.2020 sur la toile pour des réservations fictives en date du 30.12.2020.

Encore faut-il que la demande de transport aérien soit au rendez-vous à court terme, sur l’axe majeur du pays comme ailleurs, et que les passagers se remettent à voyager ainsi qu’à fréquenter les aéroports sud-africains. Le tableau 7 montre que le trafic des trois principaux parmi ceux-ci fut extrêmement faible au 2e trimestre 2020, quand le pays vivait un très sévère confinement. Dans le détail, les chiffres ont fléchi dès le mois de mars (ce qui explique la baisse des sous-totaux pour le 1er trimestre 2020) et ils sont très timidement remontés en juin. En avril et en mai, seuls furent organisés quelques vols internationaux de rapatriement, pour 20 000 passagers à Johannesbourg et 10 000 autres au Cap, alors que Durban et les autres aéroports du pays affichaient des chiffres insignifiants ou nuls. Très modeste fut la reprise enregistrée au troisième trimestre, avec seulement 559 000 unités à Johannesbourg ORT (dont 295 000 en septembre), 366 000 au Cap (dont 187 000) et 240 000 à Durban (dont 122 000). Une comparaison avec les chiffres du 3e trimestre 2019 montre l’ampleur de la chute des trafics : - 90 % à Johannesbourg, - 86 % au Cap et - 85 % à Durban. Il reste à voir si cette timide reprise se confirmera au 4e trimestre 2020, en lien notamment avec la réouverture des cieux sud-africains aux vols internationaux à compter du mois octobre. Par comparaison aux rapports de force antérieurs, le redémarrage semble un peu plus rapide au Cap et à Durban qu’à Johannesbourg, mais il faudra attendre les chiffres du 4e semestre des quelques années suivantes pour voir si se confirme la légère déconcentration des trafics au sein du système aéroportuaire national identifiée plus haut pour les années précédentes.

Tableau 7 : Les trafics trimestriels récents des trois principaux aéroports sud‑africains (en milliers de passagers embarqués et débarqués)

|

Johannesbourg ORT |

Le Cap |

Durban |

|

|

4e trimestre 2018 |

5 589 |

2 932 |

1 534 |

|

1er trimestre 2019 |

5 164 |

2 862 |

1 489 |

|

2e trimestre 2019 |

5 228 |

2 528 |

1 498 |

|

3e trimestre 2019 |

5 635 |

2 634 |

1 604 |

|

4e trimestre 2019 |

5 638 |

2 956 |

1 671 |

|

1er trimestre 2020 |

4 402 |

2 571 |

1 326 |

|

2e trimestre 2020 |

64 |

44 |

20 |

|

3e trimestre 2020 |

559 |

366 |

240 |

Élaboration inédite de l’auteur d’après les chiffres mensuels de l’ACSA arrêtés à fin septembre, présentés ici de manière plus synthétique

Ailleurs en Afrique du Sud, la reprise est encore extrêmement modeste. FlySafair a relancé à la mi-juin ses vols entre Lanseria et Le Cap et a inauguré alors une ligne sur Durban pour profiter de l’absence des deux autres LCCs qui étaient auparavant en duopole sur cet axe de dédoublement. Des chiffres mensuels récents ne sont pas disponibles pour cet aéroport privé, alors l’ACSA fait état, pour le 3e trimestre 2020, de 73 000 passagers à Port Elizabeth, de 46 000 unités à East London et de 35 000 autres à George. Pour les aéroports secondaires de l’ACSA, les chiffres sont encore plus modestes, avec 8 000 passagers à Bloemfontein, 4 000 à Kimberley et 1 000 à Upington, ce qui montre bien à quel point le choc consécutif à la pandémie fut et demeure systémique. Les déplacements aériens internes qui ont eu lieu au sein du pays depuis la timide reprise des vols devaient avoir une motivation professionnelle ou personnelle urgente, alors que le tourisme restait à l’arrêt. Si, quantitativement, l’impact économique de l’effondrement du tourisme sera assurément le plus élevé au niveau des grandes agglomérations sud-africaines, une étude récente suggère que les effets de la crise seront beaucoup plus marqués et dévastateurs en valeur relative au niveau des destinations secondaires, plus fragiles parce que leur base économique est bien moins diversifiée (Rogerson & Rogerson, 2020a). La baisse du pouvoir d’achat d’une partie de la classe moyenne qui avait récemment découvert le transport aérien grâce aux compagnies à bas tarifs devrait impacter fortement ces foyers touristiques secondaires et indirectement les aéroports qui les desservent. Dans ces destinations et alentour, plus encore que dans les plus grandes, ce sont en particulier les plus petits acteurs du secteur touristique local, formels et informels, qui seront le plus négativement impactés (Rogerson & Rogerson, 2020b).

Conclusions et points d’interrogations

Autant les quelques chiffres de trafic mentionnés ci-dessus pour les mois les plus récents sont-ils extrêmement modestes, autant les pertes financières des acteurs publics et privés du secteur aérien sud-africain furent-elles considérables38. Ceci tant au sol, pour l’ACSA comme à Lanseria, que dans les airs au niveau des compagnies aériennes dont le paysage est en recomposition. Un bilan de ce séisme économique et social devra être fait ultérieurement avec le recul qui s’impose, quand une certaine normalité sera revenue ; mais dans un futur proche, les niveaux de trafic seront sans doute longtemps inférieurs à ceux relevés plus haut pour l’année 2019 qui devrait rester une année record, aux niveaux national, continental et mondial. Entre-temps, la présente étude aura dressé un tableau d’une situation qui pourra être considérée comme le point de référence pour des travaux à venir à propos du secteur aérien en Afrique du Sud au prisme de son dispositif aéroportuaire.

Avant son ébranlement actuel, celui-ci était caractérisé par la domination de la principale plate-forme de Johannesbourg, mais celle-ci est contestée, à la fois localement par celle de Lanseria et nationalement par celles du Cap et de Durban. Dans le premier cas, ceci est dû à l’émergence de la principale plate-forme africaine spécialisée dans le trafic des LCCs, par reconversion d’un aéroport existant pour l’aviation générale et militaire. Dans le deuxième cas, la croissance a été soutenue par un dynamisme métropolitain significatif, amplifié par les flux touristiques. Et dans le troisième on peut y voir le fruit de la mise en service d’un nouvel aéroport, qui est (avec celui de Dakar) un des rares exemples récents de nouvelle grande plate-forme aéroportuaire en Afrique. Deux tendances lourdes pouvait être identifiées en situation pré-COVID, qui débordent du simple cas sud-africain : d’une part, le transporteur national historique n’a pas cessé de perdre du terrain au niveau international comme sur le réseau domestique (avec cependant sur celui-ci un « amortisseur » lié au transfert de lignes vers sa filiale à bas tarifs ainsi que vers des affiliés régionaux) ; d’autre part, une inversion complète a pu être observée sur les lignes intérieures entre les compagnies à réseau et services (FNSCs) et celles à bas tarifs liés à des coûts opérationnels moindres (LCCs). Ces deux tendances lourdes, qui ont une valeur plus générale, devraient se prolonger, mais l’incertitude est grande, voire totale, quant aux futurs niveaux de trafic sur ces divers fronts en situation post-COVID.